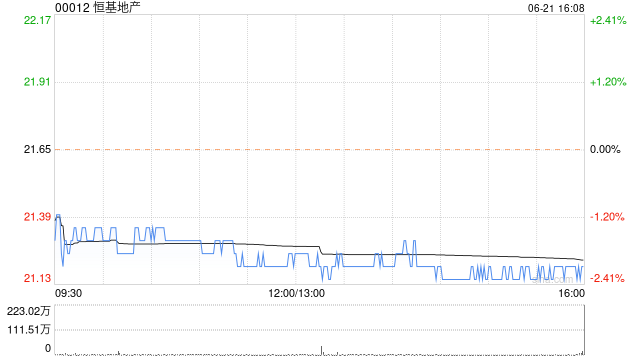

瑞银发布研报称,恒基地产(00012)发行80亿元可换股债券(CB),此可换股债券的票面利率为年利率0.5%。此次CB的发行可能反映管理阶层对未来几年股价上涨空间的看法。因此,该行预期恒地的股价和地产行业可能会对此消息做出负面反应,对其未来12个月目标价为29港元,投资评级为“买入”,而目标价相较每股资产净值43.7港元,折让33.6%。

在完成换股后,瑞银估计,恒地的预估净负债比率可能从2024年12月的39%降至36%。同时,账面价值摊薄将达到约2%。另一方面,如果恒地使用新的可转债对现有债务进行再融资,每年可节省3.2亿港元利息支出(80亿港元发行额x[2024财年实际借款成本4.5%-0.5%可转债票面利率]),相当于该行2025年预期基本盈利提升约3%。

本文来自作者[荣治博]投稿,不代表发展号立场,如若转载,请注明出处:https://fastcode.vip/txbk/202509-39807.html

评论列表(4条)

我是发展号的签约作者“荣治博”!

希望本篇文章《瑞银:若CB完成换股后 恒基地产的预估净负债比率或降至36% 评级“买入”》能对你有所帮助!

本站[发展号]内容主要涵盖:国足,欧洲杯,世界杯,篮球,欧冠,亚冠,英超,足球,综合体育

本文概览: 瑞银发布研报称,恒基地产(00012)发行80亿元可换股债券(CB),此可换股债券的票面利率为年利率0.5%。此次CB的发行可能反映管理阶层对未来几年股价上涨空间的看法。...